保险行业正面临客服成本持续攀升的挑战——产品复杂度增加导致咨询时长延长,监管要求提高带来延长,监管要求提高带来合规成本上升,客户期待即时响应需要更多人力储备。传统人工客服模式陷入两难困境:缩减人力影响服务质量,增加编制抬高运营成本。尤其在续保提醒、理赔进度查询等高频标准化服务场景,完全依赖人工坐席造成巨大资源浪费。

智能呼叫中心的引入,为保险企业提供了成本优化与体验提升的平衡之道。通过合理划分人机服务边界,重构服务流程,实现人力资源的精准投放。理解智能技术如何系统性地降低人工依赖,是保险企业客服转型的核心课题。

智能分流降低人工咨询量

自助服务渠道拓展

智能IVR处理高频咨询。保单查询、缴费提醒、理赔进度等标准化服务,通过优化设计的语音菜单自助完成。多轮对话理解技术允许自然语言交互,减少传统IVR的菜单层级。这种自动化分流显著降低人工接入量。

全媒体自助服务矩阵。微信公众号、小程序等渠道提供24小时自助查询,与呼叫中心数据实时同步。智能知识库支持多轮问答,复杂问题无缝转人工。这种渠道协同分散服务压力。

智能预判与主动服务

续保提醒自动化。系统自动识别临近续保期保单,通过偏好渠道发送个性化提醒;简单续保操作引导至自助渠道完成。这种主动服务减少被动咨询。

理赔进度主动推送。案件状态变更实时通知客户,附详细说明和后续步骤。可视化流程图解各环节处理要求和预计时间。这种透明化减少状态查询需求。

流程优化提升人工效率

AI辅助的智能坐席

对话实时辅助。语音转文字即时呈现通话内容,自动关联保单数据和历史记录;智能提示合规话术和解决方案。这种辅助减少查询和确认时间。

智能工单生成。通话结束后自动生成结构化工单,关键信息精准提取,减少人工录入错误和重复工作。后续流程自动触发,提升处理连贯性。

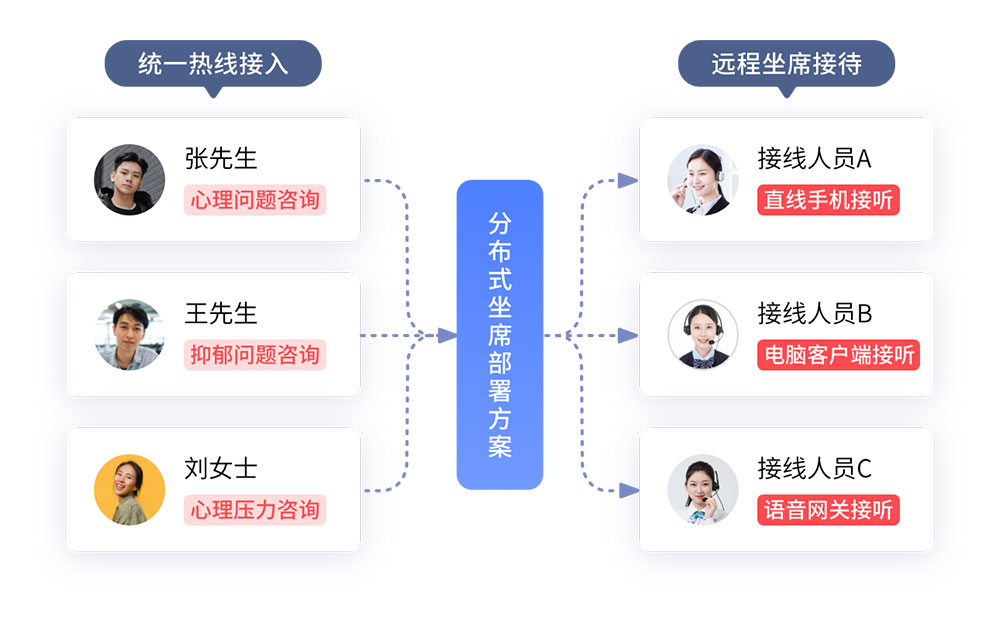

精准路由与技能匹配

多维度智能分配。根据保单类型、咨询内容、客户价值等,精准路由至专业坐席;考虑坐席当前负荷和专长领域。这种精准匹配提升首次解决率。

紧急案件优先处理。理赔争议、投诉等敏感来电自动识别并升级,减少问题发酵导致的重复来电。这种风险导向分配控制后续成本。

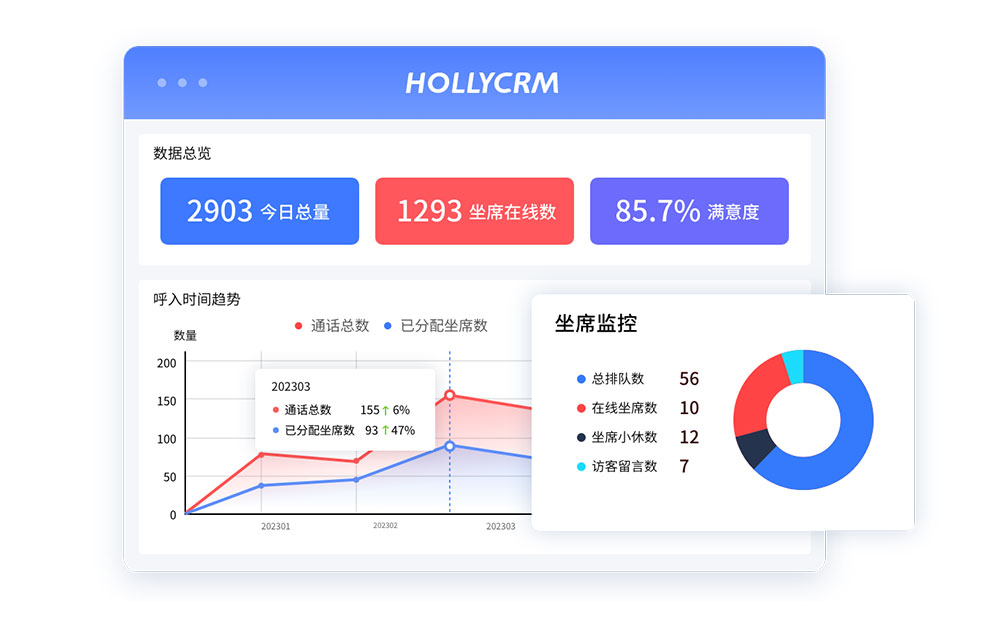

数据驱动的资源优化

预测性排班管理

业务量智能预测。结合历史数据、产品生命周期、季节因素等,预测各时段咨询量;突发事件的影晌提前评估。这种数据预见性提升排班准确性。

弹性人力调配。全职与兼职坐席的优化组合;非核心时段适度外包;培训多技能坐席增强调度弹性。这种灵活用工匹配业务波动。

效能分析与改进

服务过程全量分析。通话时长、转接次数、解决率等指标监测;低效环节流程再造;优秀坐席工作模式提炼推广。这种持续优化提升人均效能。

自助服务漏斗优化。分析自助放弃节点,改进交互设计;高频转人工问题补充知识库;自助成功案例积极引导。这种体验优化促进习惯培养。

成本控制的风险规避

服务质量保障机制

智能监控预警。实时监测自助服务失败率、转人工等待时长等指标,超出阈值自动告警并启动应急方案。这种防护机制防止体验滑坡。

人机协作设计。AI处理结果人工抽检复核;复杂场景设置人工确认节点;客户可随时请求转人工。这种安全网维护服务可靠性。

合规与安全防护

监管合规内嵌。保险条款解释、风险提示等关键环节设置合规检查点;通话录音全量保存可追溯。这种设计防范监管风险。

数据安全加固。客户隐私信息脱敏处理;系统访问权限精细控制;敏感操作多重认证。这种防护避免数据泄露损失。

实施路径的关键考量

分阶段渐进部署

从高频场景切入。优先自动化保单查询、缴费提醒等标准化服务,积累经验后扩展至理赔咨询等复杂场景。这种渐进路径控制风险。

试点验证推广。选择部分产品线或地区先行试点,比较成本效益数据,优化后全面推广。这种实证方法保障效果。

人员转型管理

坐席角色升级。从基础咨询转向复杂问题处理、客户关系维护等高价值工作;AI工具使用能力培养。这种转型提升人力价值。

绩效体系重构。从接听量转向问题解决率、客户满意度等质量指标;AI协作效能纳入评估。这种导向促进人机协同。

未来成本优化趋势

增强智能应用

语音生物识别。声纹认证简化核身流程;情绪识别优化服务策略;疲劳监测保障坐席状态。这种深度智能减少无效交互。

预测性服务。基于客户行为预判服务需求,在问题发生前主动介入;潜在争议早期化解。这种主动服务降低处理成本。

生态协同创新

第三方数据对接。医院、交警等机构数据合规接入,自动验证理赔信息,减少人工核实环节。这种生态协同提升效率。

区块链存证应用。电子保单、理赔材料等关键信息上链存证,简化争议解决流程。这种技术创新降低协调成本。

结语

智能呼叫中心对保险企业客服成本的优化,绝非简单的人力替代,而是通过技术重构实现服务价值链的升级——将有限的人力资源从重复劳动解放出来,聚焦于需要专业判断和情感交互的高价值服务。这种转型既控制成本增长,又提升服务深度,实现企业与客户的双赢。

申请成功!

申请成功!